INTELLIGENCE ECONOMIQUE. SÉCURITE ÉCONOMIQUE ET ENTREPRISES STRATÉGIQUES

GUERRE ÉCONOMIQUE : NOUS DEVONS CHANGER DE GRILLE DE LECTURE ! Nicolas MOINET

COWORKING ET GIGAFACTORIES, VERS UNE NOUVELLE UTOPIE ? Sophie BOUTILLIER et Eve ROSS

LES MINES AU SERVICE D’UNE SOUVERAINETÉ DECARBONÉE. Par Didier JULIENNE

REINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? LA STRATEGIE.

REINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? LA STRATEGIE.

RÉINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? Par Laurent IZARD

RÉINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? Par Laurent IZARD

« RESPONSABILITE DES ENTREPRISES : QUAND L’HISTOIRE S’ACCELERE… ». PAR SYLVIE MATELLY

📌 PREMIERES MESURES DE SOUVERAINETE ECONOMIQUE ET TECHNOLOGIQUE POUR L’EUROPE. UN TOURNANT ?

RENAULT, ENTRE INTERVENTIONNISME DE L’ÉTAT ET DEFICIT STRATEGIQUE. PAR A. LOUVEL

L’INTELLIGENCE ECONOMIQUE EN ACTION (S). Analyse de cas pratiques par Nicolas MOINET

De la FUSION ALSTOM-SIEMENS à ALSTOM- BOMBARDIER ?

LE DOSSIER STX/FINCANTIERI. L’Etat à la manoeuvre

FUSION ALSTOM-SIEMENS : un déficit stratégique de l’Etat français et de l’U.E...

DOSSIER FINCANTIERI : quel avenir pour l’industrie navale européenne ?

LE PARTENARIAT BOMBARDIER-AIRBUS, reflet d’une compétition acharnée

Le GROUPE PSA, un groupe stratégique

BANQUES ET MARCHÉS, UN ENJEU GÉOPOLITIQUE MAJEUR. Par Alain LEMASSON

mardi 4 mai 2021 Alain LEMASSON

« Il faut voir ainsi dans l’insuffisance de capital-risque un facteur déterminant de l’absence de Gafams européennes ». Dans cet article Alain Lemasson (1) nous rappelle dans un premier temps, que le marché financier permet d’évaluer les risques. Tout repose sur la qualité des informations recueillies (balance rendement-risque). Toutefois selon Robert Boyer, si le décloisonnement est source d’’innovations financières, il accroît les risques. La crise des subprimes en fut une illustration caricaturale. L’auteur développe son analyse sur la complémentarité banques/ marché financier et l’interdépendance systémique qui en découle. « La bourse est un lieu de synthèse d’éléments contradictoires ».

Dans la dernière partie de son article, Alain Lemasson présente cette complémentarité comme un enjeu de souveraineté souvent oublié, un préalable pour résister à l’hégémonie financière américaine et bientôt chinoise. L’on retrouve la situation géopolitique de l’UE, prise dans un triangle stratégique, une situation difficile à dépasser (cf localisation des données et l’EPI, initiative européenne des paiements).

Un article qui en appelle d’autres sur la capacité des marchés à fixer « les vrais prix » (H. Bourguinat, A. Orléan). Au delà, le marché peut-il être ou non, un simple « juge de paix », une simple force de rappel ? N’impose-t-il pas le raisonnement gestionnaire aux fonds publics etc... ?

Un débat sans aucun doute à mener et pas uniquement dans le domaine financier.

(1) Alain Lemasson fut négociateur de financements internationaux (secteur aéronautique). Il a dirigé successivement une banque de crédit aux PME en Allemagne et la banque captive européenne d’un constructeur américain. Il est actuellement chroniqueur libre (Les Échos, Capital) et auteur

BANQUES ET MARCHES, UN ENJEU GEOPOLITIQUE MAJEUR

Le système financier mondial s’appuie sur les banques et les marchés, dont les fonctions premières sont le recyclage de l’épargne et des liquidités dans l’économie, l’analyse des risques et la conception des outils de couverture.

L’importance croissante de la finance, le rôle prédominant des marchés notamment, conduisent à s’interroger sur le rôle respectif de ces deux institutions ainsi qu’à leur régulation. Il parait important que l’Europe prenne conscience de l’urgence à développer une finance proprement européenne, à même de contenir la domination américaine et bientôt chinoise.

1 - Le recul du financement bancaire

Jusqu’aux années 90, le partage des genres en Europe était à peu près clair. Les banques avaient le monopole ou le quasi-monopole du crédit aux entreprises, qu’il s’agisse du financement des découverts ou des crédits d’investissement de durée moyenne. Les besoins en fonds propres des entreprises étaient couverts par des investisseurs privés stables, disposés à prendre des risques dans la durée, et par la bourse pour les entreprises de taille importante. Le rôle du marché était alors marginal.

Ce partage des genres a peu à peu perdu de sa netteté avec la montée des besoins de financement des grandes entreprises et des multinationales. Des besoins qui ont dépassé leurs capacités d’autofinancement et aussi, progressivement, les capacités de crédit des banques. Cette catégorie d’emprunteurs s’est alors tournée vers le marché obligataire dont le potentiel de financement était bien supérieur. Parallèlement, le recours au marché pour la gestion de trésorerie a pris son essor.

Les banques ont alors développé une activité de conseil vis-à-vis de cette clientèle afin de lui faciliter l’accès aux marchés, et limité leur activité de crédit au secteur des entreprises petites et moyennes.

Le grand bouleversement des années 2000 est la montée en volume et en risque des besoins d’investissement de l’ensemble des entreprises, toutes tailles confondues. Le marché unique et la mondialisation des échanges ont en effet déclenché la multiplication des projets de fusions, de créations ou d’acquisition de filiales. Et sous l’effet de la concurrence et de la numérisation des activités, les budgets de Recherche et Développement ont parallèlement explosé.

Ratio Cooke et Bâle III

Face à cette demande générale de financement, le problème de la limite du financement bancaire est à nouveau apparu, faisant apparaître sa raison principale, l’insuffisance des fonds propres des banques, en Europe surtout.

Le fameux ratio Cooke a en effet longtemps imposé aux banques de limiter les encours de crédits à environ 12 fois le montant de leurs fonds propres. Que ce ratio prudentiel purement arithmétique et global soit renforcé et remplacé par une formule plus fine prenant en compte les différents niveaux de risques d’un portefeuille de crédits ne change rien à l’affaire. Quelle que soit l’issue des discussions en cours dans le cadre de Bâle III, le niveau des fonds propres des banques européenne est notoirement trop faible.

A cette limite en volume s’est ajoutée une limite qualitative, liée à une montée des risques sans précédents, un phénomène qu’illustre par exemple la problématique du financement des startups. Les banques ne prêtent pas à cette catégorie d’entreprises car le risque de défaillance de l’emprunteur est très élevé.

Des risques nouveaux non garantis

De façon plus générale, les banques refusent les projets trop risqués et les investissements à la rentabilité incertaine, dont l’échec pourrait remettre en cause l’existence de l’emprunteur.

Il est vrai que la banques prennent des garanties, c’est même un principe cardinal, mais ce critère nécessaire n’est jamais suffisant, à de rares et dangereuses exceptions près. Les garanties ne sont en effet qu’un ultime recours, souvent difficile à mettre en œuvre d’ailleurs, et l’expérience montre, qu’il y a toujours une perte résiduelle. Au mieux, les garanties permettent de limiter les catastrophes, elles ne les compensent jamais en totalité.

La prudence du banquier découle aussi d’éléments particuliers. Un crédit sinistré représente pour la banque une perte en bénéfice et en capital. C’est une des rares professions ou les sommes pouvant être perdues sont un multiple très élevé de l’espérance de gain.

Interdépendance des banques

A cela s’ajoute une autre caractéristique du métier de la banque : l’argent prêté ne lui appartient pas. Cet argent est celui de ses clients déposants et aussi, un fait rarement signalé, l’argent emprunté à d’autres banques. Ce lien structurel des banques entre elles entraîne un risque de diffusion quasi automatique du sinistre de l’une vers les autres.

Pour assurer leurs besoins de trésorerie, les banques se prêtent en effet chaque jour entre elles des sommes considérables, c’est la fonction du marché interbancaire, un compartiment du marché monétaire. Chaque banque est en permanence créditrice et débitrice de plusieurs dizaines d’autres banques, pour des montants et des échéances de très courtes durées, mais différentes et qui varient chaque jour. La défaillance d’une seule banque peut ainsi mettre en danger, du jour au lendemain, toutes ses banques créditrices, et par effet de cascade, un ensemble de banques en bonne santé. Pire même, la défiance inter-banques, liée à une suspicion et à un manque d’information suffit à bloquer le système.

Il faut noter à cet égard la confusion de perception des mesures publiques de sauvetage dans le contexte de la crise de 2008. Faute d’une pédagogie adéquate, l’opinion a été fondée à croire que le contribuable avait couvert les pertes de l’ensemble des banques, alors qu’il s’agissait de « simples » prêts de liquidités, provisoires et rémunérés, et qu’en réalité aucune banque française n’a dû être renflouée [1].

2 - La puissance des marchés boursiers

Face aux limites et à la fragilité objective du système bancaire, les marchés présentent un profil complètement différent sur les deux plans qui comptent, la capacité d’intervention en volume, et surtout, concernant la bourse, l’acceptation des risques élevés.

Dans ce domaine aussi, le déficit de pédagogie est criant, limitant la perception de la bourse à la seule figure des spéculateurs. Au-delà de considérations juridiques sur la nature du capital et le pouvoir des actionnaires en matière de gestion, le point de vue pourtant essentiel de l’entreprise est rarement analysé.

L’impact économique d’une émission d’actions est en effet considérable dans la mesure où l’entreprise dispose d’un financement sans contrainte de remboursement ou de rémunération. Le versement de dividendes est certes du ressort des actionnaires, mais n’obéit à aucune disposition de périodicité ou de montant fixée d’avance.

Pour ces derniers, le retour sur investissement s’exprime par l’espoir de hausse des cours et de dividendes, dont la distribution obéit en fait à des critères très différents d’une catégorie d’entreprises à l’autre.

Celles dont le cours est haussier n’en versent pas, comme de nombreuses entreprises cotées au Nasdaq. D’autres le font pour éviter la fuite d’actionnaires et par la crainte d’OPA hostiles que pourraient déclencher de faibles valorisations boursières, comme c’est le cas des banques françaises.

Une remarque presque philosophique s’impose à cet égard, en ce sens que la bourse est un lieu de synthèse d’éléments contradictoires. D’un côté en effet, le temps court du spéculateur, l’espoir de gain, la cupidité disent certains, et de l’autre, le temps long de l’entreprise, qui n’a pas d’obligation impérative de remboursement et peut ainsi opérer dans la sérénité.

La dernière opération boursière de Tesla illustre ce phénomène du financement « gratuit ». La forte hausse du cours au premier semestre 2020 lui a permis une émission d’actions de cinq milliards de dollars en septembre de la même année, sans impact baissier sur les cours, car son effet potentiellement dilutif a été compensé par de nouveaux achats d’actions en bourse. De l’argent gratuit donc, une sorte de crédit sans remboursement ni intérêts obligatoires. La bourse est une aubaine sans pareille pour l’entreprise, et là est sa vertu.

3 - La complémentarité des banques et des marchés

La question de la séparation des activités de banque d’investissement et de banque commerciale s’est posée dans le sillage de la crise des subprimes, comme elle l’avait été après la crise de 1929 aux États-Unis. Une question illustrée par l’aller-retour du Glass-Steagall Act, voté en 1933 et abrogé quelques soixante années plus tard. Dans un cas comme dans l’autre, l’imprudence de certaines banques trop chargées en titres boursiers les avaient en effet conduites à des situations de faillites ou de pré-faillites.

Le problème est en fait plus complexe qu’il n’y parait, et il semble à présent acquis qu’un « simple » décloisonnement présente à cet égard plus d’inconvénients que d’avantages. La réalité est que les marchés ont plus que jamais besoin des banques.

L’investissement en fonds propres par exemple - la bourse pour les entités cotées et le private equity pour celles qui ne le sont pas - s’appuie en effet sur l’incontournable expertise bancaire. Le placement de l’épargne mondiale sur les marchés est ainsi majoritairement canalisé par des fonds d’investissements spécialisés qui travaillent en étroite coopération avec les banques commerciales, dont ils sont d’ailleurs souvent les émanations.

Ces dernières ont en effet une expertise irremplaçable dans la connaissance intime du tissu des entreprises petites ou grandes. Elles sont à même de détecter leurs besoins de financement en fonds propres et d’en évaluer le bien-fondé. La taille des réseaux bancaires, se conjugue à l’expérience acquise et au know-how juridique pour faire de ces banques les partenaires indispensables des fonds.

Il n’en reste pas moins que le métier de gestionnaire de fonds est un métier à risque élevé et que la banque partenaire peut être touchée par la défaillance de l’un d’entre eux. Directement, si la banque accorde un financement d’appoint au fond et indirectement, lorsque la banque, par exemple, acquiert momentanément les actions d’une entreprise en phase d’introduction en bourse et que l’opération est un flop. Il appartient au management de la banque d’évaluer le risque ainsi couru et de se protéger.

La titrisation, une pratique ancienne

Cette complémentarité des marchés et des banques s’observe tout autant dans un autre domaine, la titrisation, une technique dont l’actualité ne faiblit pas.

La titrisation n’est en fait que l’ouverture aux marchés d’une pratique ancienne des banques entre elles. C’est ainsi que les ventes de crédits, appelées cessions de créances, étaient et sont encore très prisées, car elles apportent une grande souplesse dans la gestion de leur activité. Au souci des unes de modifier leur politique commerciale ou simplement de réduire la taille de leur bilan, correspond le besoin d’autres banques de s’implanter sur un nouveau secteur de clientèle sans avoir à en supporter la dépense commerciale.

La titrisation représente ce qui pourrait s’appeler le deuxième étage du dispositif de cession de créances. La banque acheteuse des crédits les cède alors à une structure propre, une coquille juridique, laquelle pour se financer émet des titres vendus à des investisseurs. Le succès de l’opération repose sur la qualité des portefeuilles de crédits auxquels les titres sont adossés et la fiabilité des informations rendement-risque promises aux investisseurs.

La titrisation présente ainsi un double intérêt, micro et macro-économique. D’un côté, elle permet aux banques la gestion souple de leur bilan et de leur politique commerciale, et de l’autre, elle rend possible la réponse du système bancaire aux besoins de crédit croissants de l’économie malgré son insuffisance de fonds propres. On peut voir ici la raison de l’incitation par la BCE au développement de cette pratique en Europe.

L’idée selon laquelle les banques « se débarrasseraient des mauvais crédits » bute sur une réalité complètement différente. Les banques acheteuses de crédit, de même que les marchés, opèrent dans la confiance… et dans le contrôle scrupuleux des risques. Une banque ne se remet jamais d’une perte de confiance réelle ou perçue de la part de ses clients, confrères ou investisseurs.

Régulation

Le rôle du marché dans le financement de l’économie, tel qu’illustré par la bourse et l’exemple de la titrisation, fait ainsi apparaître sa complémentaire essentielle avec l’activité bancaire.

On peut être surpris à cet égard de l’importance parfois donnée au concept de « désintermédiation », qui parait exprimer la réduction regrettable du rôle des banques, et notamment ce qui en serait la conséquence, une moindre régulation du monde financier dans son ensemble. Désintermédiation et dérégulation sont d’ailleurs utilisés de façon conjointe, pointant l’idée que les marchés ne sont pas régulés.

Le fait est qu’il n’y a pas une frontière simple entre d’un côté un monde régulé, celui de la banque et un autre qui ne le serait pas. La réalité est plus nuancée, et suggérer par exemple que les marchés ne sont pas régulés est faire peu de cas des puissantes institutions de contrôle des marchés financiers qui se sont développées aux États-Unis et en Europe, comme en témoigne, par exemple, l’historique des condamnations civiles et pénales déclenchées par la SEC [2] de New York ou son homologue européenne.

Il faut de même corriger certaines perceptions par trop abruptes de la question dans le domaine de la banque. C’est ainsi que la notion classique d’alea moral trouve ici ses limites, laquelle dénonce la propension à l’imprudence des acteurs qui se savent couverts par une assurance, en l’occurrence le renflouement automatique des banques par la puissance publique. Cette manière de voir les choses fait peu de cas des pertes financières touchant les actionnaires de ces institutions.

La faillite d’une banque signifie néanmoins la mise en risque des dépôts qui lui sont confiés, un élément d’ordre public qui justifie l’intervention de l’État dans les cas extrêmes. Si le principe du contrôle de l’activité bancaire s’est imposé depuis longtemps, il n’en est pas de même des modalités de ce contrôle.

Sauf cas très particuliers de banques de développement comme KfW [3] en Allemagne ou BPI en France, la nationalisation des banques, qui est une manière de faire supporter les risques par l’ensemble des contribuables, a montré ses limites.

Et de même l’idée d’une réduction autoritaire de la taille des réseaux bancaires prônée par certains se traduirait par une diminution dommageable de la capacité de financement de l’économie.

Au-delà des différences culturelles opposant responsabilité et contrôle, la question de la frontière entre autorégulation et régulation externe des activités de banque et de marché fera toujours objet de débat. La solution qui a fait consensus en Europe consiste en l’assurance des dépôts bancaires dans le cadre d’un dispositif financé par les banques elles-mêmes.

Le contrôle des marchés au niveau mondial bute quant à lui sur l’hypothétique question d’un accord international et de la désignation d’une autorité chargée de son application. Les événements de 2008 ont montré à cet égard que la puissance publique pouvait faillir dans sa mission de prévention des crises financières [4].

4 - Banques et marchés, un enjeu de souveraineté européenne

A la fois cause et conséquence de la mondialisation des échanges, la finance a pris une place de plus en plus importante dans la géopolitique mondiale, et notamment dans la lutte d’influence entre les États-Unis, la Chine et l’Europe.

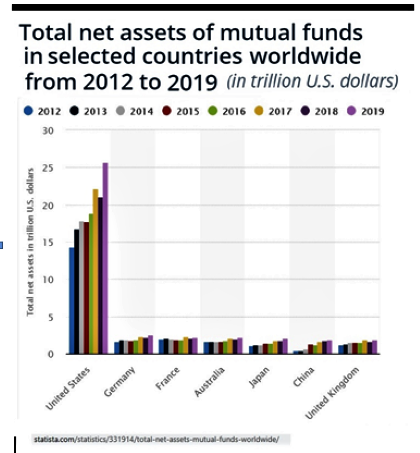

Faute d’un système financier adéquat, l’Europe souffre à cet égard d’un véritable handicap, concrétisé notamment par le détournement de son épargne vers les fonds américains, privant ainsi les États de capacités de financement dans les domaines stratégiques, comme le numérique, la défense ou même la santé. Les fonds américains sont en taille et en nombre un multiple écrasant de leurs homologues européens.

Il en est de même de la Chine et de sa politique d’influence par des investissements massifs ciblés sur les domaines stratégiquement importants, comme les transports par exemple.

Il faut voir ainsi dans l’insuffisance de capital-risque un facteur déterminant de l’absence de Gafams européennes.

Les États européens se doivent de résister collectivement aux menaces pesant sur leur souveraineté économique et politique.

L’une des conditions nécessaires à cet égard est l’unification et le renforcement du système financier européen, ce qui impose l’émergence de banques pan-européennes puissantes, capables de rivaliser avec les Bank of America ou Goldman Sachs de ce monde.

La tâche est immense tant les obstacles sont nombreux, au plan juridique et surtout culturel.

La BCE a fait et continue de faire beaucoup en ce sens et le nécessaire relais politique a été initié, comme en a témoigné la décision historique de juillet 2020 de doter l’Union Européenne d’une capacité d’emprunt. L’adhésion de l’opinion, qui demande un réel effort de pédagogie, est tout aussi nécessaire.

Alain Lemasson Centrale et Insead, a commencé son parcours professionnel dans l’enseignement de l’informatique, et s’est ensuite orienté vers la finance. D’abord négociateur de financements internationaux dans le secteur aéronautique, il a ensuite dirigé successivement une banque de crédit aux PME en Allemagne et la banque captive européenne d’un constructeur américain. Actuellement chroniqueur libre (Les Échos, Capital) et auteur, il anime un site de e-learning financier.

Mots-clés

criseEuro

compétitivité

géoéconomie

géopolitique

gouvernance

souveraineté

Relations internationales

puissance

mondialisation

Europe

France

Chine

Etats-Unis

Notes

[1] A l’exception de Dexia, banque franco-belge

[2] Securities and Exchange Commission – Autorité des marchés financiers crée en 1934

[3] Kreditanstalt Für Wiederaufbau – Établissement public

[4] La crise des subprimes est en partie imputable aux autorités américaines, qui ont notamment laissé planer le doute sur un élément essentiel, la garantie publique « implicite » des Mortgage Based Securities. Voir à cet égard l’analyse de la FED de New York publiée en décembre 2018 sur le site newyorkfed.org.

INTELLIGENCE ECONOMIQUE. SÉCURITE ÉCONOMIQUE ET ENTREPRISES STRATÉGIQUES

GUERRE ÉCONOMIQUE : NOUS DEVONS CHANGER DE GRILLE DE LECTURE ! Nicolas MOINET

COWORKING ET GIGAFACTORIES, VERS UNE NOUVELLE UTOPIE ? Sophie BOUTILLIER et Eve ROSS

LES MINES AU SERVICE D’UNE SOUVERAINETÉ DECARBONÉE. Par Didier JULIENNE

REINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? LA STRATEGIE.

REINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? LA STRATEGIE.

RÉINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? Par Laurent IZARD

RÉINDUSTRIALISER LA FRANCE : UN PARI IMPOSSIBLE ? Par Laurent IZARD

« RESPONSABILITE DES ENTREPRISES : QUAND L’HISTOIRE S’ACCELERE… ». PAR SYLVIE MATELLY

📌 PREMIERES MESURES DE SOUVERAINETE ECONOMIQUE ET TECHNOLOGIQUE POUR L’EUROPE. UN TOURNANT ?

RENAULT, ENTRE INTERVENTIONNISME DE L’ÉTAT ET DEFICIT STRATEGIQUE. PAR A. LOUVEL

L’INTELLIGENCE ECONOMIQUE EN ACTION (S). Analyse de cas pratiques par Nicolas MOINET

De la FUSION ALSTOM-SIEMENS à ALSTOM- BOMBARDIER ?

LE DOSSIER STX/FINCANTIERI. L’Etat à la manoeuvre

FUSION ALSTOM-SIEMENS : un déficit stratégique de l’Etat français et de l’U.E...

DOSSIER FINCANTIERI : quel avenir pour l’industrie navale européenne ?

LE PARTENARIAT BOMBARDIER-AIRBUS, reflet d’une compétition acharnée

Le GROUPE PSA, un groupe stratégique

GEOPOWEB, LIRE LE MONDE EN TROIS DIMENSIONS (Géopolitique, Géoéconomie, Philosophie politique). Mondialisation « à front renversé » : politiques d’endiguement, lois extraterritoriales, guerres hybrides, sécurité stratégique...

GEOPOWEB, LIRE LE MONDE EN TROIS DIMENSIONS (Géopolitique, Géoéconomie, Philosophie politique). Mondialisation « à front renversé » : politiques d’endiguement, lois extraterritoriales, guerres hybrides, sécurité stratégique... LA BATAILLE DES BATTERIES ÉLECTRIQUES NE FAIT QUE COMMENCER. Par Stéphane LAUER

LA BATAILLE DES BATTERIES ÉLECTRIQUES NE FAIT QUE COMMENCER. Par Stéphane LAUER